Die Deutsche Kreditbank (kurz DKB) bietet mit dem DKB-Girokonto ein interessantes kostenloses Girokonto inklusive Visa-Debitkarte an. Die Visa-Debitkarte eignet sich hervorragend zum Reisen, da weder eine Gebühr für das Abheben von Bargeld, noch eine Auslandseinsatzgebühr beim Zahlen in Fremdwährungen (fast alles außer Euro) erhoben wird!

Im Juli erhaltet ihr von der DKB für die Kontoeröffnung einen Bonus in Höhe von 30€. Dafür müsst ihr das Konto über den folgenden Link beantragen:

Die 30€ werden euch 6 Wochen nach Kontoeröffnung auf euer neues DKB Girokonto ausgezahlt.

Alternativ gibt es über Check24 einen Bonus in Höhe von 50€, aber unter der Voraussetzung, dass ihr zusätzlich noch die kostenpflichtige DKB Visa Kreditkarte (2,49€/Monat = 30€/Jahr) bis zum 31. August in der DKB App abschließt.

Viele Vorteile gibt es allerdings nur unter der Voraussetzung, dass ihr das Konto aktiv nutzt. Was das genau bedeutet und welche Vor- und auch Nachteile das Girokonto mit der Visa-Debkitarte genau hat, erfahrt ihr hier:

Für alle Meilensammler gibt es noch eine spannendere Alternative: Statt der 30€ Startguthaben können sich Neukunden auch mindestens 9.000 Meilen bei Miles&More sichern. Das ist aber nicht miteinander kombinierbar. Mehr dazu hier:

Inhaltsverzeichnis

- Vorteile

- Nachteile

- Standardleistungen & Leistungen für Aktivkunden

- Die Visa-Debitkarte

- Die Visa-Kreditkarte

- Erfahrungsbericht

- Für Studierende: Visa inkl. 1 Jahr Internationaler Studentenausweis

- Gemeinschaftskonto

- Kinderkonto

- Mit Wohnsitz im Ausland

- DKB live: Events & Eintrittskarten kostenlos

- Fazit

- Alternativen

- Häufig gestellte Fragen

Vorteile

- Kostenlos bei Geldeingang: Grundsätzlich wird für das DKB Girokonto eine Kontoführungsgebühr von 4,50€ pro Monat (54€ pro Jahr) fällig. Könnt ihr jeden Monat mindestens 700€ Geldeingang (muss kein Gehalt sein) vorweisen, entfällt die Kontoführungsgebühr.

- Inklusive Visa-Debitkarte: Bei jedem DKB-Girokonto ist auch eine kostenlose Visa-Debitkarte inklusive, für die keine Jahresgebühr entfällt. Zahlen werden genaue wie bei einer Girocard direkt dem Girokonto belastet.

- 0% Auslandseinsatzgebühr: Bei Aktivkunden verzichtet die DKB auf eine Auslandseinsatzgebühr bei Zahlungen mit der Debitkarte in Fremdwährungen (alles außer Euro). Um dauerhaft keine Gebühren für Fremdwährungen bezahlen zu müssen, muss man das Konto aktiv nutzen. Mehr dazu unter Aktivkunden.

- Keine Bargeldabhebungsgebühr: Mit der Debitkarte könnt ihr weltweit ohne Gebühren durch die DKB Bargeld an allen Automaten mit Visa-Zeichen abholen. Ist man kein Aktivkunde, kann in Fremdwährungen eine Gebühr von Höhe von 2,20% anfallen.

- Bargeld an der Supermarktkasse abheben: Mit Barzahlen könnt ihr auch im Supermarkt (z. B. REWE, DM…) Bargeld an der Kasse abheben. Das ganze funktioniert über die App.

- Kein Gang zur Post notwendig: Die Verifizierung kann einfach per Video-Ident erfolgen. Ein Gang zur Post oder das Ausdrucken von Unterlagen ist nicht erforderlich. Alternativ kann man aber auch Post-Ident nutzen.

- Wohnsitz im Ausland? Kein Problem: Ihr könnt auch mit einem Wohnsitz im Ausland, sogar außerhalb der EU, ein DKB-Girokonto eröffnen. Dank Video-Ident muss man auch nicht eine deutsche Postfiliale aufsuchen. In Österreich wird das DKB-Konto sogar ganz offiziell vermarktet.

- Kontowechselservice: Wenn ihr das DKB-Girokonto aktiv nutzen wollt, könnt ihr den Kontowechselservice in Anspruch nehmen. Damit werden innerhalb von 10 Minuten alle Kontobewegungen, Daueraufträge, Lastschriften und Geldeingänge umgezogen. Dabei werden auch Zahlungspartner benachrichtigt. Das ganze erfolgt über die Zugangsdaten zum Internet-Banking der alten Bank.

- Kontaktlos bezahlen: Mit der Visa-Debitkarte könnt ihr Beträge von bis zu 50€ kontaktlos ohne Unterschrift oder PIN-Eingabe bezahlen. Auch mit der (kostenpflichtigen) Girokarte ist kontaktlose Zahlung möglich. Dort wird bis 25€ keine PIN benötigt.

- Versicherungspakete mit Kreditkarte optional: Die DKB bietet verschiedene Versicherungspakete gegen Aufpreis an. Die Konditionen sind nicht die besten, aber auch nicht die schlechtesten für eine Kreditkarte.

- Apple/Google Pay: Die DKB unterstützt sowohl Apple Pay als auch Google Pay. Hinterlegt ihr die Visa auf eurem iPhone bzw. Android-Smartphone, könnt ihr kontaktlos und ohne PIN mit eurem Smartphone kontaktlos bezahlen! Ihr müsst nicht einmal die physische Karte dabei haben.

- Wunsch-PIN: Seit Einführung der Visa-Debitkarte ist es möglich, eine Wunsch-PIN über die DKB App zu hinterlegen. Für die Girokarte wird die PIN aber weiterhin von der DKB vergeben.

- Keine Negativzinsen: Seid dem 27. Juli 2022 erhebt die DKB keine Verwahrentgelt mehr. Davor war nur Guthaben bis 25.000€ frei.

Nachteile

Solange man Aktivkunde ist, gibt es nur wenige Kritikpunkte:

- Kontoführungsgebühr ohne Geldeingang: Schafft ihr nicht jeden Monat 700€ Geldeingang auf euer DKB Girokonto vorzuweisen, wird pro Monat eine Kontoführungsgebühr von 4,50€ erhoben. Im Gegensatz zu dem Aktivkundenstatus, wird jeden Monat geprüft, ob ihr 700€ Geldeingang hattet und euch sonst die Gebühr in Rechnung gestellt. Ausgenommen von der Gebühr sind Personen unter 28 Jahren.

- Visa-Kreditkarte kostenpflichtig: Wollt ihr statt der Visa-Debitkarte eine echte Kreditkarte, dann müsst ihr 2,49€ pro Monat zahlen. Diese kommt leider auch nur mit einem geringen Verfügungsrahmen daher, welchen man aber durch Überweisungen erhöhen kann. Eine Kreditkarte mit den gleichen oder sogar besseren Leistungen bekommt ihr bei anderen, unabhängigen Anbietern kostenlos. Insbesondere die Hanseatic GenialCard.

- Girokarte kostenpflichtig: Wollt ihr zusätzlich zum Konto eine Girokarte haben, dann müsst ihr dafür 0,99€ pro Monat zahlen. Gerade bei kleineren Händlern und Friseuren oder Bäckern wird oft noch keine Visa akzeptiert, weshalb es zumindest in Deutschland noch Sinn ergeben kann, eine Girokarte zu besitzen.

- Mindestabhebebetrag von 50€: Möchte man Geld mit der Debitkarte abheben, muss man mindestens 50€ abheben. Kleine Beträge sind nicht möglich. Das gilt übrigens auch im Ausland und entsprechend in Fremdwährungen. Und das gilt auch für die kostenpflichtige Kreditkarte!

- Maximal 1.000€ Bargeld pro Tag abheben: Pro Kalendertag könnt ihr mit der DKB Visa Debit maximal 1.000€ Bargeld am Geldautomat abheben. Das Limit kann man auch nicht erhöhen.

- Bargeldabhebungen werden an einigen Automaten blockiert: Als Direktbank betreibt die DKB selbst nur wenige Bargeldautomaten. Daran stoßen sich einige Sparkassen und Volksbanken und blockieren Bargeldabhebungen mit Karten der DKB, z. B. die VR Esens.

- Keine Erstattung von Fremdgebühren: Hebt man im Ausland Bargeld ab, wird in vielen Fällen von den Automatenbetreibern eine zusätzliche Gebühr z. B. 3$ pro Abhebung in den USA erhoben.

Früher hat die DKB diese Fremdgebühren auf Antrag erstattet. Das wird seit Juni 2016 leider nicht mehr gemacht.

Standardleistungen & Leistungen für Aktivkunden

Seit Ende 2016 unterscheidet die DKB zwischen Aktivkunden und Standardleistungen. Voraussetzung, um als Aktivkunde zu gelten, ist ein Geldeingang von mindestens 700€ pro Monat erforderlich. Dauerhaft.

Die Überprüfung, ob man das Kriterium erfüllt, findet alle drei Monate statt. Verliert man seine Leistungen als Aktivkunde, wird erst nach drei Monaten erneut überprüft, ob man die Voraussetzung erfüllt. Solange profitiert man nur von den Standardleistungen.

Dafür verzichtet die DKB aber ohne Bedingungen auf eine Kontoführungsgebühr. Sowohl Neu- als auch Bestandskunden werden nicht ins kalte Wasser geschmissen, sondern genießen eine Schonfrist:

Schonfrist für Neukunden

Alle Neukunden (kein Konto bei der DKB in den letzten 12 Monaten) genießen eine Schonfrist von 6 Monaten. Solange gilt man, unabhängig vom Geldeingang, als Aktivkunde. 6 Monate nach Kontoeröffnung wird dann zum ersten Mal überprüft, ob man in den vergangenen drei Monaten mindestens einen Geldeingang von jeweils 700€ vorweisen konnte.

Vorteile für Aktivkunden

Folgende zusätzliche Leistungen genießt man als Aktivkunde bei der DKB:

- 0% statt 2,20% Auslandseinsatzgebühr für Zahlungen in Fremdwährungen (alles außer Euro).

- Notfallpaket bei Verlust der Karte und des Portemonnaies im Ausland. Dann erhält man von der DKB Notfallbargeld und eine Notfallkarte. In den Standardleistungen kostet dies 180€ für die Notfallkarte und 150€ für Notfallbargeld.

- Kartenkasko: Entstehen Schäden zwischen Kartenverlust und Kartensperrung, übernimmt die DKB diese. In den Standardleistungen wird eine Selbstbeteiligung von 50€ bei der Visa und 150€ bei der Girokarte fällig.

- Dispozinsen: Statt 10,50% p.a. werden für Aktivkunden nur 9,89% p.a. Dispozinsen fällig.

Geldeingang ≠ Gehaltseingang

Im Gegensatz zu vielen anderen Banken DKB schreibt die DKB bewusst Geldeingang und nicht Gehaltseingang. Die 700€ können sich auch aus mehreren Beträgen zusammensetzen und auch Selbstüberweisungen (von einem anderen Konto, keine Umbuchungen) sind nicht ausgenommen.

Johannes überweist monatlich Geld vom Travel-Dealz-Geschäftskonto auf sein DKB-Konto, und hat explizit nachgefragt und folgende Antwort erhalten:

Gehen monatlich mind. 700€ auf Ihrem Internet-Konto ein, bleiben Sie auch nach dem 01.12.2017 weiter Aktivkunde und können sich über die vielen Vorteile freuen.

Die Visa-Debitkarte

Beim DKB-Girokonto ist die Visa-Debitkarte kostenlos enthalten. Mit dieser Karte könnt ihr weltweit bei über 38 Millionen Akzeptanzstellen bargeldlos bezahlen und an 2 Millionen Geldautomaten Bargeld abheben. Alle Zahlungen gehen dabei direkt von eurem DKB-Girokonto ab.

Bei der Karte handelt es sich um eine Debitkarte, das heißt, dass die Transaktionen sofort von eurem Referenzkonto (euer Girokonto bei der DKB) abgezogen werden. Einen Verfügungsrahmen gibt es somit nicht. Das hat leider den Nachteil, dass ihr die Karte bei Mietwagenanbietern häufig nicht zur Kaution nutzen könnt. Dafür braucht ihr meistens eine richtige Credit Kreditkarte mit Verfügungsrahmen. Unsere Alternativen dafür haben wir euch bereits vorgestellt.

Bargeldlos bezahlen

Besonders im Ausland ist eine Visa-Karte unumgänglich. Mit über 38 Millionen Akzeptanzstellen verfügt Visa über das größte Akzeptanznetz weltweit. Kann man in einem Geschäft, Restaurant, Tankstelle, … mit einer Kreditkarte bezahlen, kann man mit einer sehr großen Wahrscheinlichkeit auch mit der Visa-Karte bezahlen.

Die Visa-Debitkarte unterstützt auch kontaktloses Bezahlen. Einfach die Karte an das Terminal halten und bei Beträgen bis 50€ wird auch auf eine Unterschrift oder die PIN verzichtet. Sehr praktisch im Alltag.

Die DKB verzichtet bei Aktivkunden auf eine Auslandseinsatzgebühr. Unterliegt man den Standardleistungen, muss man eine Gebühr in Höhe von 2,20% bei Zahlungen in Fremdwährungen (wirklich alles außer Euro) bezahlen.

Anzumerken ist noch, dass die 2,20% Auslandseinsatzgebühr für Nicht-Aktivkunden auch bei Zahlungen in Euro anfallen können, wenn der Point of Sale außerhalb folgender Länder liegt: Belgien, Bulgarien, Dänemark, Deutschland, Estland, Finnland, Frankreich, Griechenland, Irland, Island, Italien, Kroatien, Lettland, Liechtenstein, Litauen, Luxemburg, Malta, Niederlande, Norwegen, Österreich, Polen, Portugal, Rumänien, Schweden, Slowakei, Slowenien, Spanien, Tschechische Republik, Ungarn, Vereinigtes Königreich Großbritannien und Nordirland, Zypern.

Beispiel: Ihr bucht bei Kiss&Fly, einem russischen Online-Reisebüro einen Flug in Euro. Eure DKB-Debitkarte wird auch in Euro belastet, aber es fallen trotzdem 2,20% Auslandseinsatzgebühr an, da der Point of Sale in Russland liegt.

Geld abheben

Beim Abheben von Bargeld an Geldautomaten (ATM), erhebt die DKB keine Gebühr. Wenn man kein Aktivkunde ist, muss man allerdings bei Abheben von Fremdwährungen (alles außer Euro) eine Gebühr in Höhe von 2,20% bezahlen. Bei Aktivkunde entfällt diese Gebühr bzw. wird erstattet.

Fremdgebühren, die Automatenbetreiber in vielen Ländern erheben, werden seit dem 1. Juni 2016 nicht mehr auf Antrag erstattet. Somit gibt es keine Bank mehr, die Fremdwährungsgebühren erstattet.

Eine Übersicht, in welchen Ländern ihr mit Fremdgebühren an Automaten rechnen müsst, findet ihr hier: Fremdgebühren für Bargeld an Geldautomaten im Ausland

Wechselkurs

Zahlt man mit einer Kreditkarte in einer Fremdwährung (alles außer Euro), so muss der Betrag in Euro umgerechnet werden.

Für EWR-Währungen wird der Euro-Referenzwechselkurs der EZB angewandt. EWR-Währungen sind: Euro, Bulgarischer Lew, Dänische Krone, Isländische Krone, Kroatische Kuna, Norwegische Krone, Polnischer Zloty, Rumänischer Leu, Schwedische Krone, Schweizer Franken, Tschechische Krone, Ungarischer Forint.

Für alle anderen Fremdwährungen erfolgt die Umrechnung der Umsätze zu den am Buchungstag festgelegten Visa-Umrechnungskursen in Euro.

Die Visa-Kreditkarte

Beim DKB-Girokonto könnt ihr für 2,49€ pro Monat eine Kreditkarte bekommen. Damit hättet ihr dann eine vollwertige Kreditkarte, die ihr zum Beispiel bei Hotel- und Mietwagenbuchungen einsetzen könntet. Der Verfügungsrahmen ist allerdings recht gering üblicherweise, somit müsstet ihr die Karte vorher „aufladen“ und im Guthaben führen.

In Sachen Auslandseinsatzgebühren und Bargeldabhebungsgebühren unterscheidet sich die Visa-Kreditkarte nicht von der Visa-Debitkarte.

Karten mit der gleichen Leistung gibt es aber weiterhin kostenlos von anderen Anbietern. Diese könnten eine gute Ergänzung zu eurem DKB-Girokonto bilden. Dabei wird i.d.R. monatlich der Rechnungsbetrag per Lastschrift von eurem DKB-Girokonto abgebucht. Genau wie bei der DKB-Visa-Kreditkarte.

Bei der Karte handelt es sich um eine sogenannte Charge-Karte. Bezahlt man einen Betrag, wird dieser nicht direkt vom Abrechnungskonto, in diesem Fall das DKB-Girokonto abgebucht, sondern die aufgelaufenen Beträge werden gesammelt und einmal pro Monat abgerechnet. Man erhält sozusagen einen begrenzten Kredit für den keine Zinsen anfallen.

Verfügungsrahmen

Die DKB räumt aber nur über einen begrenzten Verfügungsrahmen den zinslosen Kredit ein. Am Anfang beträgt dieser i.d.R. nur 100€ oder 500€. Es ist aber möglich, von seinem Girokonto Geld auf das Kreditkartenkonto zu überweisen und so den Verfügungsrahmen zu erhöhen.

Außerdem kann man über das Online Banking-Portal unter Mein Banking -> Service -> Kreditkartenlimit einen höheren Verfügungsrahmen beantragen.

Versicherungspakete

Die DKB bietet drei verschiedene Versicherungspakete. Diese nennen sich Travel, Internet und Shopping.

Versicherungspaket Travel

Das Travel-Paket gibt es ab 6,90€ pro Monat für den Karteninhaber und einen Mitreisenden (8,90€ für insgesamt bis zu 5 Personen, dann nennt sich das Paket Travel Family & Friends). Die Mindestvertragslaufzeit beläuft sich auf 1 Jahr (= 82,80€ bzw. 106,80€ pro Jahr). Folgende Leistungen sind inklusive:

- Quarantänekostenversicherung (vom 15. Juli 2021 bis 15. Januar 2022)

- Reiserücktrittskosten- und Reiseabbruchversicherung

- Auslandsreisekrankenversicherung

- Mietwagen-Vollkaskoversicherung

- Reise-Assistance-Service

Die Versicherungen gelten nur bei Karteneinsatz bzw. Einsatz des DKB-Girokontos (außer die Auslandsreisekrankenversicherung). Die Quarantänekostenversicherung hat eine Deckungssumme von 3.500€ und keinen Selbstbehalt. Die Reiserücktrittskosten- und Reiseabbruchversicherung hat eine Deckungssumme von 5.000€ (bzw. 10.000€ für Travel Family & Friends) und einen Selbstbehalt von 100€. Die Auslandsreisekrankenversicherung und Mietwagen-Vollkaskoversicherung haben jeweils keinen Selbstbehalt. Außerdem bietet die Auslandsreisekrankenversicherung Schutz für Reisen bis zu 90 Tage (üblicherweise 56 Tage!).

Versicherungspaket Internet

Das Internet-Paket kostet 2,70€ pro Monat mit einer Mindestvertragslaufzeit von 1 Jahr (32,40€ pro Jahr). Die Versicherungen greifen nur bei Karteneinsatz bzw. Einsatz des DKB-Girokontos.

- Zahlungsmitteldatendiebstahl

- Identitätsdatendiebstahl

- Konflikte mit Onlinehändlern

Versicherungspaket Shopping

Das Shopping-Paket ist ab einem Preis von 2,90€ pro Monat zu haben bei einem Jahr Mindestvertragslaufzeit (34,80€ pro Jahr) und bietet euch folgende Leistungen:

- Preisgarantie

- Elektronikversicherung

Die Preisgarantie ist ziemlich genial. Wird ein Artikel mindestens 30€ günstiger innerhalb von 30 Tagen nach dem Kauf, so bekommt ihr die Differenz erstattet (bis zu 3x pro Jahr bis zu einem Betrag von 1.000€).

Die Elektronikversicherung greift nicht für Smartphones und Wechselobjektive für Kameras, ansonsten aber für alle mit der Visa-Kreditkarte oder dem DKB-Girokonto angeschafften Neugeräte in den letzten 3 bzw. 5 Jahren (je nach Typ) – auch rückwirkend. Die Geräte müssen für den Privatgebrauch sein. Ohne Selbstbeteiligung und mit einer Maximalsumme von 5.000€ pro Schadenfalls (bis zu 3x pro Jahr).

Weitere Kreditkarten von der DKB

Neben der DKB Kreditkarte gibt es die DKB auch noch weitere kostenpflichtige gebrandete Kreditkarten aus. Aktuell sind das folgende:

- Miles & More Kreditkarte

- Jahresgebühr: 55€ – 110€

- Vorteile: Bonusmeilen beim Abschluss, Meilen mit Umsätzen sammeln, Versicherungspaket, …

- Unabhängig vom DKB-Cash-Konto beantragbar

- Alle Vor- und Nachteile im Detail

- Hilton Honors Kreditkarte

- Jahresgebühr: 48€ – 73€

- Vorteile: Hilton HHonors Gold Status, Punkte mit Umsätzen sammeln, optionales Versicherungspaket

- Unabhängig vom DKB-Cash-Konto beantragbar

- Alle Vor- und Nachteile im Detail

- BMW Kreditkarte & MINI Kreditkarte

- Jahresgebühr: 39€ – 99€

- Vorteile: Kfz Schutzbrief, kostenlose DriveNow Registrierung, Reifenservice-Gutschrift, Verkehrsrechtsschutz, Reiseassistance …

- Unabhängig vom DKB-Cash-Konto beantragbar

Erfahrungsbericht

Ich persönlich bin Kunde der DKB seit 2017 mit einem Gemeinschaftskonto und seit 2019 auch mit meinem Hauptkonto. Hier meine Erfahrungen bisher:

Die Beantragung

Die Eröffnung des Kontos ist wirklich stressfrei und geht dank Video-Ident sehr flott. Alternativ kann man auch zur Post laufen oder sich sogar über den Personalausweis verifizieren, wenn man ein Lesegerät hat. Mittlerweile kann man auch die AusweisApp2 auf dem PC & Smartphone installieren und sein Smartphone (Android und iPhone) so als Lesegerät nutzen.

Anschließend muss man auf die Karten und PINs warten. Bis man alle Karten, PINs und Zugangsdaten zusammen hat, kann es 1-2 Wochen dauern.

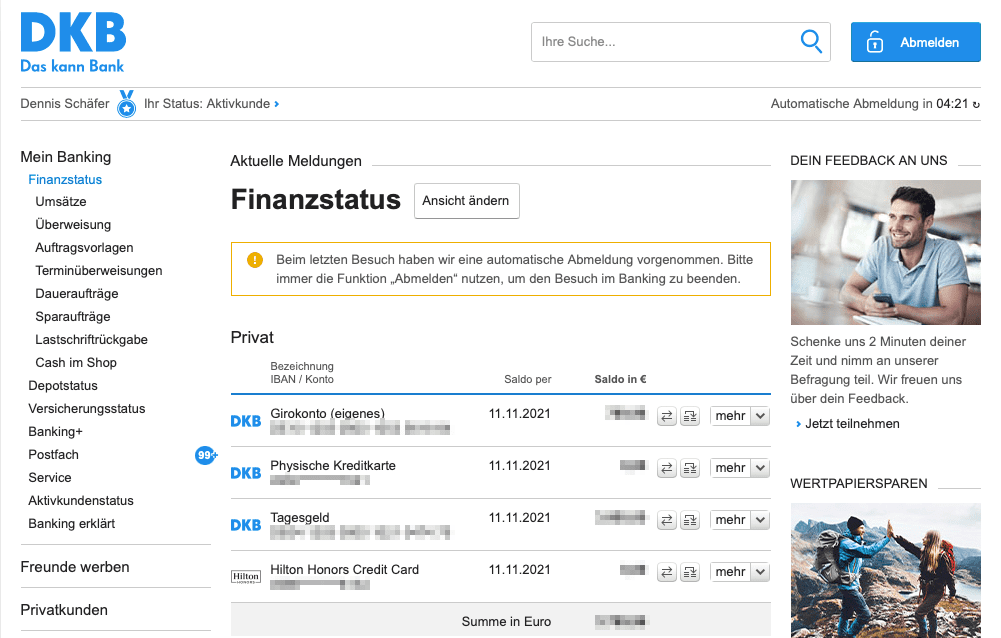

Online Banking

Das Interface des Online Bankings der DKB ist sehr umfangreich. Man kann eigentlich alles Wichtige im Internet-Banking-Bereich erledigen. Sogar Lastschriften zurückbuchen oder Kreditkartenumsätze reklamieren ist online möglich.

Man kann das DKB-Konto problemlos mit Bankingprogrammen wie Outbank… nutzen.

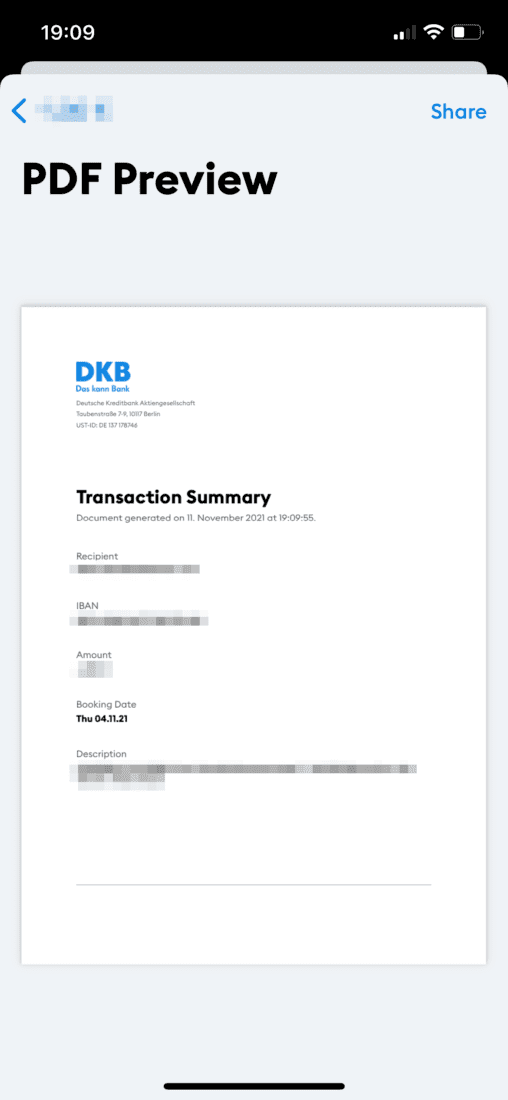

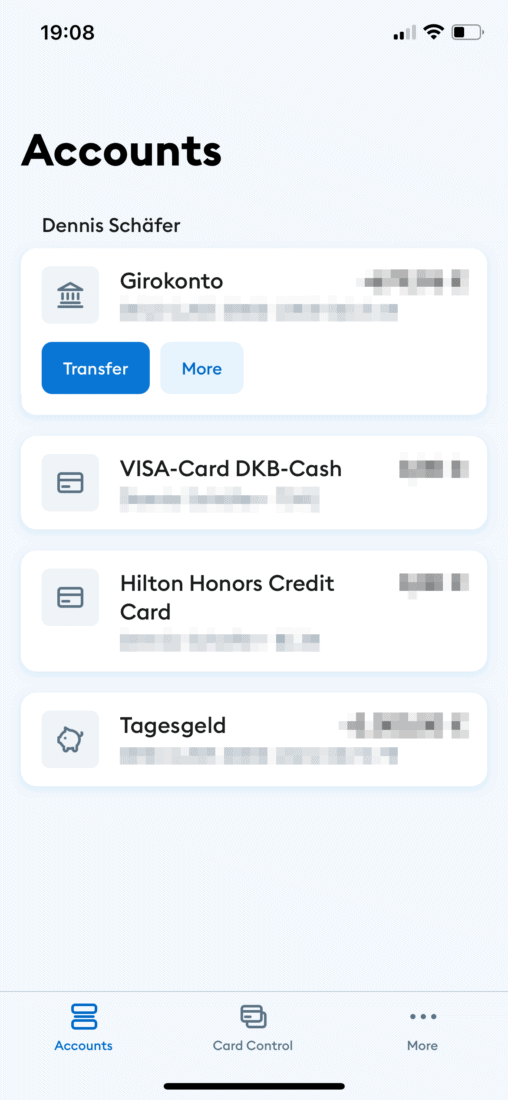

Für iOS und Android gibt es u.a. die DKB-Banking-App, mit der ihr eurer Konto verwalten könnt. Sehr praktisch ist die Funktion, eine Rechnung abzufotografieren und die App extrahiert IBAN und Rechnungsnummer aus dem Foto.

Allerdings gibt es derzeit zwei Apps von der DKB. Einmal die bereits erwähnte App namens DKB-Banking und einmal DKB. DKB ist dabei die neuere App, die aber noch nicht alle Funktionen der alten App unterstützt. Dafür gibt es aber den Login und Überweisungen mit Touch-/FaceID und ohne TAN. Das Design ist nebenbei auch sehr viel ansprechender geworden, aber das ist letztendlich natürlich eher nebensächlich.

TANs

Nutzt ihr das Online-Banking oder die alte DKB-Banking-App, dann müsst ihr auf TANs zurückgreifen. Statt diese per SMS zu erhalten, muss man auf dem Smartphone die pushTAN-App installieren. Auch dafür erhält man dann wieder einen Brief mit einem Freischaltcode und muss ein weiteres Passwort wählen und merken. Hier kann man aber dauerhaft die Entsperrung per Face-/TouchID erledigen und muss das Passwort nur selten eingeben.

Mit der neuen DKB-App kann man Überweisungen auch ganz ohne TAN per Touch/FaceID freigeben.

Girocard

Wenn in Deutschland eine Karte akzeptiert wird, dann eine VPay-, Girocard- oder Maestro-Karte. Mit der VPay der DKB kann man zudem Beträge bis 25€ kontaktlos bezahlen. Die Girokarte ist für Neukunden nicht mehr inklusive und kostet 0,99€ pro Monat.

Visa-Kreditkarte

Üblicherweise kommt das Girokonto der DKB mit einer Visa-Debitkarte daher. Möchtet ihr eine echte Kreditkarte, dann müsst ihr 2,49€ pro Monat zahlen. Eine Kreditkarte mit den gleichen bzw. sogar besseren Leistungen bekommt ihr bei anderen, unabhängigen Anbietern kostenlos. Zum Beispiel die Hanseatic GenialCard oder Bank Norwegian Visa.

Zum Start hat man nur einen geringen Verfügungsrahmen, bei mir von 100€. Ihr erhaltet einmal pro Monat eine Abrechnung. Abgebucht wird der Betrag aber ausschließlich von eurem Girokonto bei der DKB.

Man kann aber Geld vom Girokonto auf das Kreditkartenkonto überweisen und so den Verfügungsrahmen erhöhen. Wenn ihr das Girokonto regelmäßig nutzt, könnt ihr auch einen höheren Verfügungsrahmen über das Internet-Banking beantragen. Bei mir wurde es bisher immer abgelehnt.

Da die DKB eine Online-Bank ist und kaum Filialen unterhält, kann man an jedem Geldautomaten mit Visa-Logo gebührenfrei Bargeld abheben. Weltweit und ohne Auslandseinsatzgebühr. Mit anderen Kreditkarten zahlt man sonst schnell 3% und mindestens 5€ Gebühr.

Allerdings muss man, auch in Fremdwährungen, mindestens 50€ pro Vorgang abheben. Beträge unter 50€ werden abgelehnt. Das kann auf Reisen, wo man vielleicht nur ein paar Dollar/Kronen/… für z.B. den Bus braucht, nervig sein. Mit Kreditkarten wie die Bank Norwegian Visa oder Hanseatic GenialCard habt ihr das Problem nicht.

Der Wechselkurs (Geldkurs nicht Briefkurs!) entspricht bei Fremdwährungen dem offiziellen Euro-Umrechnungskurs der EZB (für EWR-Währungen) bzw. den offiziellen Visa-Umrechnungskursen. Als Datum gilt nicht das Belegdatum, sondern das Datum der Wertstellung. Das ist in der Regel einen Tag nach der Zahlung. Da kann der Wechselkurs natürlich schlechter, aber auch besser sein. Eine Masche ist das nicht.

Bezahlt man bargeldlos mit der Kreditkarte außerhalb der Eurozone (+Schweden & Rumänien), fallen leider 2,20% Auslandseinsatzgebühr an. Ist man allerdings Aktivkunde (d.h. man verfügt dauerhaft über einen Geldeingang von 700€/Monat) verzichtet die DKB auf die Auslandseinsatzgebühr bzw. erstattet sich zurück!

Auch mit der Visa-Kreditkarte könnt ihr z. B. am Supermarkt bequem kontaktlos bezahlen und benötigt bis 50€ nicht mal eine PIN. Außerdem könnt ihr die Kreditkarte bei Apple Pay auf eurem iPhone oder bei Google Pay auf eurem Android Smartphone hinterlegen und dort auch Beträge über 50€ kontaktlos und ohne Eingabe eurer PIN bezahlen.

- Eröffnung

- Konditionen

- Features

- Kreditkarte

Leider haben sie die Konditionen bei der DKB in den letzten Jahren mehr und mehr verschlechtert. Mittlerweile unterscheidet sich die DKB nicht mehr stark von ihren Konkurrenten, vor allem da die Kreditkarte und Girokarte jetzt kostenpflichtig geworden sind. Die geringen Verfügungsrahmen auf dem Girokonto und der kostenpflichtigen Kreditkarte sind etwas nervig. Bargeldabhebungen ab 50€ sind ebenfalls störend. Für Reisekreditkarten sollte man sich daher eventuell nach Alternativen umschauen.

Für Studierende: Visa inkl. 1 Jahr Internationaler Studentenausweis

Studierende erhalten für die Eröffnung des DKB-Cash Girokonto inkl. Visa Card einen Gutschein für ein Jahr ISIC (International Student Identity Card). Dieser kostet normalerweise 15€ pro Jahr.

Damit könnt ihr weltweit Studentenrabatt z.B. bei Museen, Mietwagen… in Anspruch nehmen.

Um den Gutschein zu erhalten muss man bei der Eröffnung als Tätigkeit Studenten auswählen. Anschließend erhält man innerhalb von drei Wochen nach der Kontoeröffnung den Gutscheincode per E-Mail. Den Code kann man anschließend im Antragsformular für die ISIC angeben.

Früher galt die Visa Card als ISIC-Ausweis. Das wurde leider 2018 gestrichen. Jetzt gibt es nur noch den Gutschein.

Gemeinschaftskonto

Die DKB bietet das Cash Konto auch als Gemeinschaftskonto mit zwei Kontoinhabern an. Beide Personen erhalten dann eine eigene Visa-Debitkarte. Zahlungen mit den Debitkarten werden von dem Gemeinschaftsgirokonto direkt abgebucht.

Kinderkonto

Auch für Kinder unter 18 Jahren (theoretisch ab der Geburt) bietet die DKB ein eigenes Girokonto mit Debitkarte an:

Vorraussetzung ist allerdings, dass ein gesetzlicher Vertreter ebenfalls ein DKB-Girokonto besitzt. Zusätzlich sind Kinder von der Aktivkundenregelung ausgenommen und können ohne Mindestumsatz von allen Aktivkunden-Vorteilen profitieren. Bleibt man nach dem 18. Lebensjahr weiterhin DKB-Kunde profitiert man bis zum 21. Lebensjahr weiterhin ohne Mindestumsatz von dem Aktivstatus.

Eltern können zudem das Girokonto und die Debitkarte überwachen, die Karte temporär sperren und für jede Transaktion eine Push-Benachrichtigung erhalten.

Mit Wohnsitz im Ausland

Die DKB ist einer der wenigen Banken, die keinen Wohnsitz in Deutschland oder zumindest innerhalb der EU verlangen. Ihr könnt das Girokonto auch ohne Probleme mit einem Wohnsitz außerhalb der EU beantragen.

Die Verifizierung könnt ihr bequem mit per Video-Ident von WebID erledigen. Laut WebID werden fast alle internationalen Reisepässe akzeptiert.

[…] We also recognize almost all international ID documents. Our agents are trained accordingly. If in doubt, your provider can also tell you whether you can use your document for legitimisation.

WebID FAQ

Unterschiede in den Vor- und Nachteilen gibt es mit Wohnsitz im Ausland nicht.

DKB live: Events & Eintrittskarten kostenlos

Die DKB sponsert u.a. Hertha BSC und die Handball-Bundesliga. Deswegen bekommt man als DKB-Kunde, Eintrittskarten zu vielen Spielen komplett kostenlos.

Aber nicht nur im Sportsponsoring ist die Deutsche Kreditbank AG aktiv, es gab schon kostenlos Eintritt zum Tropical Island, zur ITB in Berlin oder eine Fahrt mit dem Fesselballon in Berlin.

Fazit

Meiner Meinung nach ist das DKB-Girokonto mit der Visa-Debitkarte ein sehr attraktives Girokonto, welches auf Reisen und als Hauptkonto alle Aufgaben mit Bravour erfüllt. Die zusätzlichen Leistungen, unter der Bedingung von einem Geldeingang in Höhe von 700€ pro Monat, empfinde ich als fair. Vor allem, weil hier nur die Rede von Geld- und nicht von Gehaltseingang ist.

Alternativen

Wer seiner Hausbank nicht den Rücken kehren will oder die 700€ Geldeingang pro Monat nicht erfüllen kann, für den gibt es einige Alternativen:

- Bank Norwegian Visa: Echte Kreditkarte ohne Girokonto, mit der ihr ohne Jahresgebühr weltweit ohne Auslandsgebühren bezahlen und Bargeld abheben könnt. Außerdem sind Reiseversicherungen inklusive.

- Hanseatic GenialCard: Keine Auslandseinsatzgebühr, keine Bargeldabhebungsgebühr und 100%iger Ausgleich per Lastschrift. Das bietet die wirklich geniale Kreditkarte der Hanseatic Bank. Nur Reiseversicherungen fehlen.

- Advanzia MasterCard Gold: Keine Auslandseinsatzgebühr und fast kostenlos Bargeld abheben und geringe Hürden beim Beantragen. Allerdings ist kein Ausgleich per Lastschrift möglich.

Mehr dazu hier: Reisekreditkarte: Advanzia MasterCard Gold ohne Auslandsgebühren

Weitere Kreditkarte findet ihr im Vergleich vom kostenlosen Kreditkarte.

Häufig gestellte Fragen

Sollte der Geldautomat immer euren Versuch abbrechen, Geld mit der Visa abzuheben, kann das an zwei Punkten liegen: Achtet darauf, auch in Fremdwährungen, mindestens 50€ abzuheben. Weniger ist schlicht und einfach nicht möglich. Außerdem verfügt die Visa am Anfang einen recht geringen Verfügungsrahmen, meistens nur 100€ – den dürft ihr natürlich auch nicht überschreiten. Ihr könnt aber von eurem Girokonto Geld auf das Kartenkonto umbuchen und so den Verfügungsrahmen erhöhen.

Grundsätzlich erhebt die DKB eine monatliche Kontoführungsgebühr in Höhe von 4,50€. Diese entfällt aber, wenn ihr 700€ Geldeingang pro Monat nachweisen könnt.

Ihr könnt ihr der DKB App eine eigene PIN für die DKB Visa-Debitkarte festlegen. Für die Girokarte wird die PIN von der DKB vergeben und kann nicht geändert werden.

Kommentare (48)

Aktivkunde ist man mittlerweile nur noch in den ersten 3 Monaten (https://www.dkb.de/privatkunden/girokonto/aktivstatus), nicht 6. Der Dispozins bei Aktivstatus liegt wohl mit 9,9 % auch 0,01 %p höher als hier angegeben 😉

die dkb hat keinen service mehr, punkt

ich habe monatelang auf die beantwortung einer mail gewartet, bekam staendig neue vertroestungsmails in denen auf die hohe frequenz der anfragen hingewiesen wurde

letztendlich habe ich mich nach ueber 10jahren von der dkb getrennt

die bedingungen haben sich von jahr zu jahr immer mehr verschlechtert, obwohl es bei vielem hieß, gilt nur fuer neukunden, wurde der bestandskunde genoetigt, den schlechteren bedingungen zuzustimmen

immer mit dem boesen hinweis, wenn sie nicht zustimmen, kuendigen wir ihnen

in einschlaegigen foren und bewertungsportalen kann man auch viel ueber den miserablen service nachlesen

ich wuerde niemanden noch die dkb empfehlen

„obwohl es bei vielem hieß, gilt nur fuer neukunden, wurde der bestandskunde genoetigt, den schlechteren bedingungen zuzustimmen

immer mit dem boesen hinweis, wenn sie nicht zustimmen, kuendigen wir ihnen“

Das ist für mich der viel wichtigere Punkt. Durch diese Salamitaktik bei den Kürzungen hat die DKB nach und nach jegliches Vertrauen verspielt.

Kann dem vorigen Kommentar nur zustimmen: der inakzeptabel schlechte Service sollte als ein großer Nachteil hervorgehoben werden. Ich verstehe nicht, dass diese Bank einem immer noch (auch von Euch) so ans Herz gelegt wird. Seit 5 Monaten liegt der dkb der Auftrag von miles&more für meine Senator-Kreditkarte vor, unbearbeitet, frühere Kreditkarte fristgemäß abgelaufen! Das ist kein Einzelfall, weiteres siehe Kommentare hier und Bewertungen bei trustpilot: über 50% 1 Stern.

Im Einzelnen:

– formal: die automatische Führung der Telefonhotline versucht, ausgenommen Kleinigkeiten, alles, um nicht zu einen physischen Mitarbeiter durchgestellt zu werden.

– inhaltlich: Kommt man endlich durch, kennen sich viele Mitarbeiter nicht aus, lassen einen in der Warteschleife verhungern, oder geben zu, dass sie nicht weiterverbinden dürfen, versprechen aber Weiterleitung bzw. Rückruf. Dies mehrfach, bis heute keine Rückmeldung bzw. Lösung.

– inhaltlich: auch mails an die empfohlenen Adressen werden zwar automatisch bestätigt, aber seit Monaten (!) nicht beantwortet.

Finger weg von DKB

Der wichtigste Punkt ist nicht erwähnt:

Erreichbarkeit und Service Qualität der Hotline. Im Ernstfall kaum erreichbar undman wird mit seinem Anliegen hängen gelassen,

passiert bei meiner Frau mit Falsch- und Doppelabbuchungen aus Thailand.

Meine Frau hat deshalb die DKB verlassen.

Kann daher nur davon abraten.

Juser , das beste Konto mit der besten Kreditkarte im Markt hat die D K B . Die 2,49 Oiro ist die karte wert , da sehr zuverlässig und sie lässt den Juser nie im Stich . Wartezeit an der Hotline ca 5 bis 10 Min . , das halte ich für sehr akzeptabel . somkiat kann diese Bank nur empfehlen , besser als die Sparkasse Gummersbach !

Vorsicht mit DKB Kreditkarte im Ausland.

Ich habe regelmässig Probleme beim Autoverleih. Obwohl genug Geld auf der Karte ist, wird die Zahlung verweigert.

Ebenfalls funktioniert die Karte seit Jahren(!) nicht bei französischen Mautstellen. Sehr unangenehmn, wenn man plötzlich nicht weiterkommt.

Die VISA-Karte eines Freundes einer anderen Bank funktionierte zum Glück ohne Probleme

Hey, der Artikel ist super recherchiert, sehr fundiert. Ich bin DKB Kunde nutze das aber nur noch als 2. Konto, weil über viele Jahre die Qualität sehr schlecht wurde. Die haben ja mittlerweile auch ca. 1,5 Mio. Kunden verloren. Warum ?

– Mindestabbuchung 50 EUR. Es gibt viele Länder in Asien oder auch in Lateinamerika wie Brasilien in der Kleinbeträge oder Kleinstbeträge an der Tagesordnung sind. Wenn ich 50 EUR in REAL, DONG oder … abhebe habe ich viel zu viel Bargeld in der Tasche

– Die Auslandsgebühren fremder ATM Betreiber wie z.B. Thailand oder Asien generell wurden mal übernommen aber aktuell nicht mehr

– Der Service ist katastrophal. Mir wurden die Papiere in Barcelona (ja die Stadt der Diebe) geklaut. Stundenlang tel., keine Ersatzkarte möglich

– Nicht nachvollziehbare Sperrungen, da ist nur Barclays noch schlimmer, wenn man den Trick nicht kennt

– Limit ein Witz. Ich bin seit 10 Jahren Kunde dort, bei einem Einkommen von mehr als 6000 EUR Netto p.m. habe ich ein Limit von 3000 EUR. Lässt sich nicht steigern

– Die Sache mit der EC Karte, die nun gesperrt ist, weil ich lächerliche 0,99 cent Gebühren pro Monat als Bestandskunde zahlen sollte und nicht wollte

– Chargeback – ein Riesenakt. So fühlt sich Kunde als Betrüger an

– Insgesamt schwierige Bank, wenn man auf Service angewiesen ist

Na ja ich habe mein Konto zur VR Bank Oberursel gelegt, die einen super Online Account haben, Echtzeitüberweisung und kostenlose EC Karte habe. Gut die haben auch keine brauchbare Kreditkarte. Aber dafür habe ich seit 10 Jahren die Barclays Platinum als Doppel mit Visa und MC. Kostet zwar 99 EUR im Jahr aber die ist wirklich Gold wert. Kreditlinie mittlerweile bei 16 TEUR, 2 Monate Zahlungsziel, usw. Das einzige wo man aufpassen muss ist, das man beim Security Service anrufen sollte wenn man Länder bereist, die nicht zum Profil passen. Da schlägt noch nicht mal das Visa Security System an, sondern Barclays intern. Waren aber auch kulant als ich in Indien gestrandet bin und ich bei ThomasCook Bargeld für 30 EUR Gebühren beschaffen musste. Wurde ersetzt.

service bei der DKB …n witz 😂, man erreicht kaum jemand am service telefon.

aktuell warte ich seit 3 wochen auf eine neue karte. die kostet übrigens 10 euro . abgebucht wurde das geld die karte kam aber nie an. service nicht erreichbar …witzbank

Seit dem 16.12.20 versuche ich bei der DKB einen U18 Konto zu eröffnen. Die Bearbeitung ist gelinde gesagt schleppend. Unterlagen sind verschwunden und lagern in anderen Abteilungen. Verschiedene Versuche die Missstände zu aufzudecken und eskalieren zu lassen, bzw. als Dringlich einzustufen verliefen ins Nichts. Der Aufforderung die Unterlagen nochmals zu versenden, bin ich mit einem Einschreibebrief nachgekommen. DIe Unterlagen verweilen seit 2 Tagen im Posteingang. Eine beschleunigte Administration für priorisierte Fälle existieren nicht.

Die DKB ist sicherlich keine gute Alternative zu anderen Banken. Wer auf schnellen und guten Service hofft, ist bei der DKB falsch aufgehoben.

Das kann ich so nur teilweise bestätigen. Selbst im Januar 2021 ein u18 eröffnet, hat es einzig wegen der Geburtsurkunde, die zwingend postalisch im Original zugesendet werden musste (und übrigens umgehend per Einschreiben zurückkam) etwas länger gedauert; in Summe vielleicht eine Woche. Kam mir auch etwas lang vor, aber unterm Strich hing der größte Verzug an den Postwegen.

In deinem Fall ist sicherlich auch zu berücksichtigen, dass die Feiertage die Angelegenheit nicht gerade beschleunigen. Bestimmt wird da bei den Banken auch nicht in Vollbesetzung gearbeitet…

Bin seit Ewigkeiten bei der DKB und war ansonsten immer sehr zufrieden!

Hört alle doch endlich auf mit der „kostenlos“-Lüge. Es gibt niemanden, der mir in Thailand einen

Bankautomaten zeigen kann, bei dem einem Ausländer bei Bargeldabhebung n i c h t automatisch

200 Baht vom Auszahlbetrag abgezogen werden.

Die DKB hat einmal – vor längerer Zeit – diese „Gebühr“ (oder wie soll man die 200 Baht ansonsten bezeichnen) auf Antrag rückvergütet. Aber mittlerweile macht auch die DKB dies nicht mehr.

Also „kostenloses“ Bargeldabheben an Bankautomaten ist eine Lüge.

Hallo Hans,

die Gebühren können halt nicht von der DKB gesteuert werden. Die DKB erhebt von ihrer Seite keine Gebühren. Auf die Gebühren der Geldautomatenbereiber hat sie keinen Einfluss.

Die Ausnahme von der Auslandseinsatzgebühr für die Währungen Schwedischen Kronen und Rumänischen Lei wurde in der letzten Überarbeitung des Preis- und Leistungsverzeichnisses gestrichen!

Hallo Torben,

danke, habe ich angepasst.

Hallo Travel-Deals-Team,

FYI => innerhalb der DKB-App gibt s jetzt die Funktion „Card Control“.

Hier können die a.) Nutzer Push – Nachrichten aktivieren bei KK-Zahlungen sowie Bargeldabhebungen.

Des Weiteren gibt es b.) die „individuellen KK-Einstellungen“:

Hier kann eine temporäre KK-Sperre eingerichtet werden oder man kann die Sperren

selbst selektieren für

– im Geschäft bezahlen und/oder

– Kontaktlos bezahlen und/oder

– Online bezahlen und/oder

– Bargeldabhebung

Denke mal, ganz interessante Nutzungsmöglichkeiten für die Kunden und die DKB setzt sich damit

von einigen sonstigen im Markt befindlichen Anbietern positiv ab.

…automatische Textkorrektur….Fluch und Segen zugleich:

Sollte natürlich „Travel-DealZ-Team“ heissen

Hallo Johannes

ich überlege ob ich mir das DKB Cash Konto mit Kreditkarte hole aber nicht als Gehaltskonto oder die Gold Visa Karte von der Hanseatic Bank ich würde die KreditKarte sowieso nur zum Bargeld Abhebung benutzen und nicht direkt bezahlen wegen den 2% der Hanseatic Bank.

Grüsse Riadh

Hallo Riadh,

hast du dir mal die Barclaycard Visa: https://travel-dealz.de/blog/barclaycard-visa/ oder die Santander 1Plus Visa: https://travel-dealz.de/blog/santander1plus-visa-kreditkarte/ angeschaut? Finde ich persönlich attraktiver als die Hanseatic Gold.

Hallo Johannes, ich überlege mir ein DKB Cash Konto zu eröffnen aber als Passiv kunde oder ich lasse über Paypal jeden 2. oder 3. Monat auf das Cash Girokonto zu überweisen damit ich als Aktivkunde gelte. Oder die Visa Gold Karte von der Hanseatic Bank zu beantragen. Ich habe über 91 % Schufa basis score.

grüsse Riadh

Man kann übrigens mit der DKB-Visa nur mindestens 50 Euro (bei Fremdwährung entsprechenden Wert beachten!) abheben!

Haben wir auch extra unter den Nachteilen aufgeführt.

Hallo,

ich habe ein Konto eröffnet und ziemlich viele Ungereimtheiten festgestellt. Nach Rücksprache mit dem Service gibt es ziemlich viele Nachteile und habe alles wieder gekündigt. Die DKB wird immer noch in diversen Foren gepusht, verdient es aber längst nicht mehr. Warum:

1. Mindestabhebebeträg von 50€: Das ist gerade im Ausland wie z.B. Vietnam, Indonesien absurd, weil ich nicht mit 2-300 Scheinen (IDR, Dong,…) rumlaufen will. Teilweise bekommt man mit der DKB Karte z.B. in China kein Geld.

2. Bindung der Kreditkarte an das Girokonto: Damit ich ein entsprechendes Limit was erst nach Monaten von 300€ erhöht wird bekomme, muss ich DKB zur Hauptbankverbindung machen (mit mtl. Geldeingang 2-3000 EUR) damit das Limit auch steigt. Für Flugbuchungen und Reisebuchungen daher wertlos, da Limit zu niedrig.

3. 700 EUR Mindestgeldeingang auf dem Konto. Sieht so aus, daß man keine vielreisenden Studenten (Backpacker) haben will. Bafög oder Kfw Studientkredit liegen i.d.R. unter 700 EUR. Komisch – betrifft mich zwar nicht ist aber Trickserei was ich nicht mag

4. Einzahlungen erhöhen das Limit aber dann brauche ich keine Kreditkarte. Eigentlich ist das nur eine verkappte Debitkarte, die nicht z.B. bei Mietwagenbuchungen akzeptiert wird.

5. ATM Gebühren sind in Asien gängig, insbesondere Thailand. Also auch hier wieder wertlos.

Alternativen m.E. keine, Santander ist auch problematisch, weil laufend irgendwelche Verschlechterungen eingeführt werden. Letztlich habe ich mich für 2 Klassiker entschieden, die zwar Geld kosten aber mich stressfrei leben lassen.

Gruss Peter

Hallo Peter,

in vielen Punkten gebe ich dir recht aber wie du bereits erkannt hast, das Konto und die Kreditkarte sind kostenlos. Trotzdem finde ich schlägt die Kreditkarte immer noch viele Karten mit Jahresgebühr.

Für welche Kreditkarten hast du dich denn entschieden?

Übrigens sind die 700€/Monat laut der DKB so gewählt, dass man die Hürde mit dem BAföG-Höchstsatz erreicht.

Hallo Johannes,

na ja keine kostenlosen Karten. Ich habe die PremiumMastercard von der Commerzbank, die zwar 9,99 pro Monat kostet aber sehr umfassende Versicherungsleistungen wie Rücktransport, Krankenversicherung, Reiserücktritt , Kostenloses Geldabhebung im Ausland (30 Mal),kein Auslandseinsatzentgelt hat. ATM Gebühren z.B. Thailand werden übernommen. Limithöhe kein Problem da ich häufiger auch mal ein paar Monate im Ausland bin. Meine 2. Karte ist die Visa von der Ing-Diba wo ich auch mein Konto habe, benutze ich i.d.Regel nur im Euro Raum. Meine Miles and More gebe ich zurück, weil dort mittlerweile Mindestumsatzvolumen für die weitere Gültigkeit der Meilen erforderlich ist. Ausserdem sind diverse Fluggesellschaft in Asien und Lateinamerika, die günstige Flüge anbieten nicht im Verbund. Und für jeden Verbund eine eigene Karte ist mir zu aufwändig.

Beste Grüsse, Peter

P.S. Interessante Seite hast du

Hallo Peter,

Deine Leistungsbeschreibungen der Commerzbank-KK (nur in Verbindung mit

dem PremiumKonto zu erhalten) verwundern mich ein wenig.

Dies liegt darin begründet, dass bei der KK explizit ausgeschlossen wird, nachträglich ATM-Gebühren zu erstatten.

Noch verwunderlicher ist allerdings Deine Aussage, dass die KK „kein Auslandsentgelt“ hat.

Das trifft zwar auf einen einen KK-Umsatz in Europa zu, darüber hinaus nicht mehr und der Umsatz wird mit 1.5% bepreist.

Gerade der Fakt sollte Dich als -wie von Dir aufgeführt- Weltreisender an`s Überlegen bringen.

Es wird zunehmend schwerer, die beworbenen Leeistungen der DKB-Visa-Card in Anspruch zu nehmen.

Die 0 % Auslandsgebühren sind bei Online-Käufen nichts wert … wenn man nicht an Veryfied by Visa teilnimmt. Letzteres ist komplizierter geworden – statt eines Passwortes muss man jetzt eine (und nur eine!!) mobile device angeben, die man dafür nutzen will. Die entsprechende App kann man nur auf einem Gerät laufen lassen, teilt Visa mit, und akp-Files an Google-Store Apple Store orbei können leider nicht zugeschickt werden. Verliert man das Handy oder lässt den Laptop zu Hause, ist es vorbei mit Online-Käufen. Wenn andere Dein Handy haben, haben sie auch den Zugriff auf diese „Verfied“-Codes … clever :-(. Anders bei comdirect: Aus der Papier-TAN-Liste mus man eine Nummer eingeben. Lässt sich leichter getrennt aufbewahren, die Liste und das Fon.

Auch nach vorherigere Ankündigung, in China zu sein, bekam ich an chinesischen Geldautomaten kein Geld. Der Werbespruch „weltwweis Kostenos Bargeldd…“ trofft zumindest für das letzte Wort nicht zu. Weltweit kostenlos war es trotzdem. Nur geholfen hat es nichts

There is a mistake in your text concerning „Auslandseinsatzgebühr“. „außereuropäischen“ is not equal to „alles außer Euro“. There are still many other currencies in Europe than Euro.

Your statement:

0% Auslandseinsatzgebühr: Seit dem 1. Dezember verzichtet die DKB auf eine Auslandseinsatzgebühr beim Zahlungen mit der Kreditkarte in Fremdwährungen (alles außer Euro).

DKB’s statement:

Sobald Sie Ihre Kreditkarte im außereuropäischen Ausland einsetzen, werden wir Ihnen einige Tage nach Abrechnung Ihrer Kreditkarte das Auslandseinsatzentgelt (AEE) gutschreiben.

You are right but there are only two more currencies: Schwedischen Kronen and Rumänischen Lei.

Hmmm…

Ich habe gestern noch ersucht, an einem Sparkassen-Geldautomat mit meiner DKB-Girokarte Geld abzuheben und da stand dann „für diese Transaktion werden 4,75€ berechnet. Trotzdem fortfahren?“

Gilt das kostenlose Abheben nur bei bestimmten Banken?

:-/

Zum Abheben an Geldautomaten immer die Visakarte und nicht die Girocard nehmen.

Folgende Frage an Johannes/die Leser:

Von welchem Konto werden denn die Einsätze/Zahlungen der DKB-Visa abgebucht?

a.) vom Girokonto? (da, wo mind. die 700,- EUR/Monat draufgehen)

b.) vom Festgeldkonto? (das mit 0.4%/p.a. verzinst wird)

Ich hatte die Karte mal vor längerer zeit in Nutzung – damals wurden die Einsätze vom Festgeldkonto abgebucht.

Besten Dank für`s Antworten!

Das Abrechnungskonto ist auf jeden Fall das Girokonto. Zuerst werden die Umsätze aber auf dem Kreditkartenkonto gebucht und dann einmal im Monat mit dem Girokonto verrechnet. Bisher gab es auf Guthaben auf dem Kreditkartenkonto Zinsen. Vielleicht verwechselst du das.

Guten Morgen Johannes,

ich meinte das Guthaben auf dem Kreditkarten-Konto, das mit 0.4% verzinst wird.

Oder sind Girokonto und KK-Konto identisch?

Beispiel:

auf dem Girokonto habe ich 750,- Guthaben, auf dem KK-Konto 10.000,-

Die Kreditkartenbelastungen belaufen sich in dem Monat auf 5.000,-

Welchem Konto werden die 5k belastet?

Dem Giro -/ oder dem verzinsten KK-Konto?

Besten Dank!

Natürlich das verzinste Kreditkartenkonto.

Es sind 2 unterschiedliche Konten.

Wenn du auf dem KK-Konto Guthaben drauf hast, dann wird es sofort hergenommen, wenn du mit der Kreditkarte eine Zahlung machst. Erst wenn auf dem KK-Konto nichts drauf ist, fungiert es als echte Kreditkarte und gibt dir einen Kredit bis zum Monatsende. Dann wird der fällige Betrag dir auf dem Girokonto belastet.

Wenn du die KK zum sparen nutzen möchtest, ist es besser eine zweite KK zu bestellen, schon alleine im Falle, dass dir die KK mal gestohlen wird.

Genau.

Hallo Jens,

Danke für nun nachvollziehbaren Ausführungen bzgl. der jeweiligen Abrechnungen KK-Konto vs. Girokonto.

Wenn am 01.12.2017 ermittelt wird, ob man noch Aktivkunde ist, werden dann die letzten 12 Monate rangezogen oder nur die letzten 3 Monate?

D.h. kann man theoretisch jetzt 9 Monate <700€ als Geldeingang haben und dann nur im Sept.+Okt.+Nov. 2017 drauf achten, dass man >700€ Geldeingang und wird dann trotzdem als Aktivkunde geführt?

Die letzten drei Monate werden angeschaut. Also September, Oktober und November 2017.

Mit der DKB Visa kann man auf der ganzen Welt kostenlos (ohne die Auslandseinsatzgebühr) Geld abheben. Lediglich auf bargeldlose Zahlungen in Fremdwährungen wird die Auslandseinsatzgebühr erhoben.

Eine Kombination aus payVIP/gebuhrenfrei und DKB ist daher perfekt.

Also das bietet die Postbank Sparcard Direkt aber schon seit Jahren. Zwar nur für 10 Abhebungen im Jahr, aber damit kommen die meisten von uns ja hin, zumal es in Europa ja eh nichts kostet bei den meisten Konten heutzutage.

Wie sieht das denn außerhalb des Euros aus? Bei der Sparcard ist keine Auslandseinsatzgebühr aufgeführt. Kann gut sein, dass es nur im Euroraum kostenlos ist.

Die DKB-Visa lohnt sich schon alleine für Deutschland. Seitdem ich die Karte habe, kratzen mich Auszahlungsgebühren irgendwelcher Banken nicht mehr. Wenn ich Geld abheben will gehe ich direkt zum nächsten Geldautomaten. Ob Post, Volksbank, Deutsche Bank oder Sparkasse … völlig egal. Sofern sich am Automat das Visa-Logo findet, und das ist bei quasi jedem der Fall, kostet das Abheben nichts.

bei mir steht dann trotzdem immer am Display dass Gebuehren erhoben werden :-/

Fallen die trotzdem weg?

manche Sparkassen erkennen die DKB-Visa-Karte und wollen dann noch eine Gebühr abbuchen. Aber in meinem Einsatzbereich ist das zumindest selten der Fall.

Das ist leider durch die neue Politik u. A. der DKB nicht mehr so. Kostenlos Geld abheben bedeutet nur, dass die DKB bzw. das Institut welches die Karte heraus gibt keine Gebühren erhebt und der (Geld-) Automaten Anbieter kann – wie fast weltweit mittlerweile üblich- natürlich Gebühren erheben. Die Antwort bekommt man auch von Kundenservice, wenn man nach einer Erstattung fragt.

[…] gibt es noch das DKB-Konto. Da muss man allerdings ein Konto eröffnen hat dafür aber absolut keine Gebühr fürs […]